半導体製造装置事業と精密測定機器事業をグローバルに展開する東京精密グループは、需要変動、マクロ経済や地政学リスクなどにさらされながらも、お客さまの先進ニーズを先取りした最先端の製品開発、要素技術開発に邁進しています。CFOとして私は、財務基盤の安定性維持を図りつつ、今後の成長や企業価値向上に必要な有形・無形の資産に対する投資判断と、株主ならびに従業員、サプライヤの皆さまへの還元などのバランスを取っていくことが重要だと考えています。

特に昨今はコロナ禍後の生活、仕事のあり様や気象現象などさまざまな分野でニューノーマルと言われていますが、事業環境においても物価・金利上昇、為替の急激な変動に加え、生成AIの急速な普及、自動車のNEV化や自動運転の急速な進展、デジタル化・DX化の進展などニューノーマルを目指した変革が押し寄せており、今まで以上に幅広い視野での対応が必要になってきていると感じています。

東京精密グループが属する業界は研究開発を通じて常に技術的優位性を維持し、先進的なお客さまのニーズを先取りしていくことが求められます。そのため東京精密グループでは、将来の需要予測やお客さまの動向などを踏まえつつ、研究開発費と各製品事業の損益を定期的にレビューしています。レビューの結果、一定期間内に収益性の改善が見込めない製品事業は、撤退するなどの判断も下します。研究開発に関する指標としては売上高研究開発費比率10%をおおむねの目安としています。

また、各事業部門に投下した資本から生み出されたリターンが資本コストと見合っているかを把握し、投資判断など経営に活かす観点から、今次中期経営計画より社内評価基準としてROICを導入することとしました。2022年度はこの算出・管理に必要な仕組みを構築し、ROIC実績のレビューを開始しました。

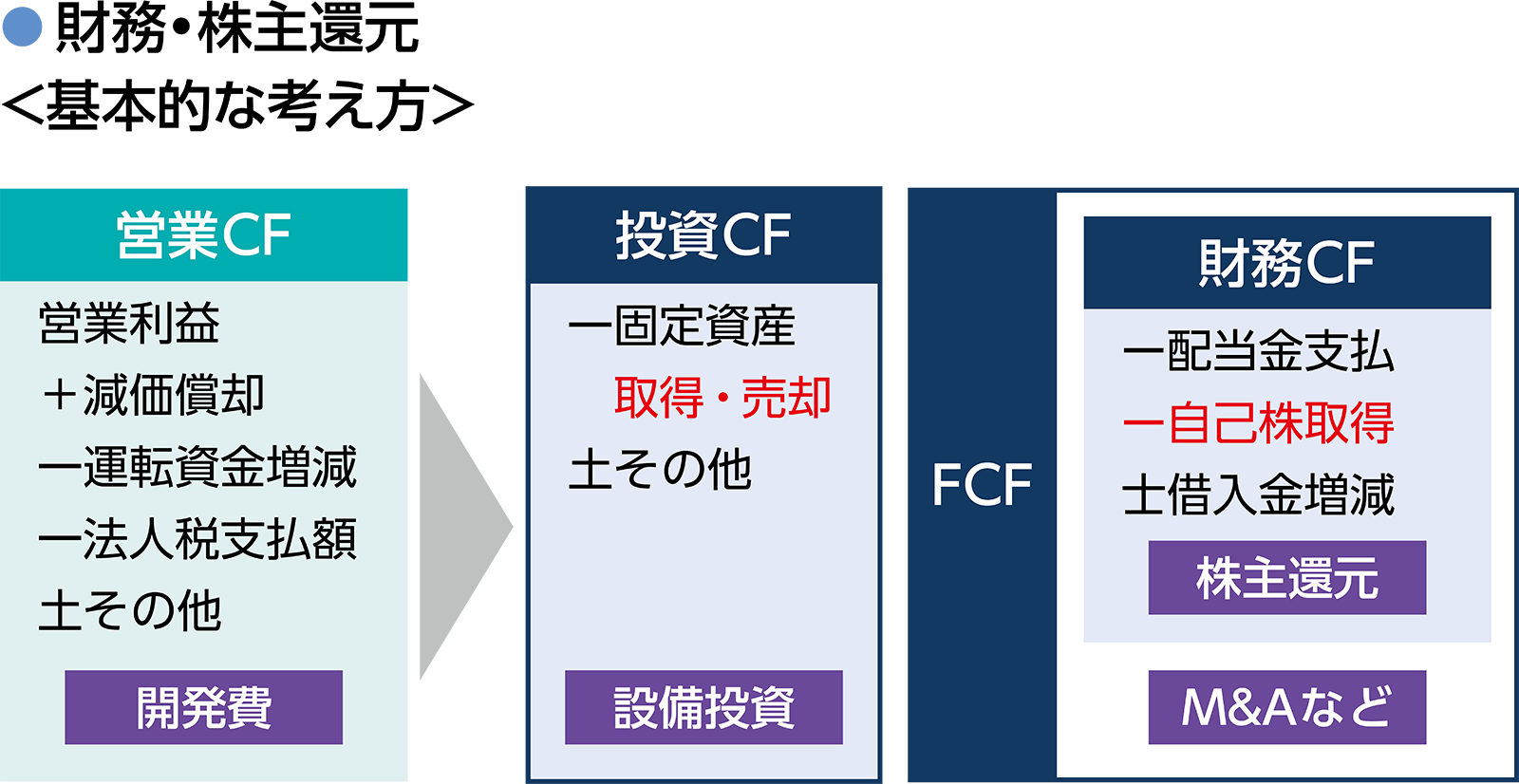

設備投資については、EBITDA(償却前営業利益)見込みの25%以内を通常水準、50%を最大水準に設定し、コントロールしています。特に長期的な市場拡大が予想される半導体製造装置事業では、生産キャパシティの拡充を喫緊の課題としており、2023年7月に飯能工場(埼玉県飯能市)を稼働させたほか、2025年稼働をめどに 名古屋地区での工場建設の検討を開始しました。

さらに、内部留保資金を活用するM&Aも成長のための有効な手段の一つと考えており、フリー・キャッシュフローの範囲内を目途に検討することとしています。

また、当社の成長を支えていただいている仕入外注先さまなどのステークホルダーとの関係強化を図る観点から、買掛支払サイトを短縮しています。

東京精密は、株主の皆さまへの継続的な利益還元を経営の重要課題の一つと考えています。この観点から、配当については業績連動制の利益配分を基本に、連結配当性向40%を目安として実施していきます。なお、自己株式の取得については、キャッシュ・フローや内部留保の状況などを総合的に勘案しつつ、剰余金の配当を補完する機動的な利益還元と位置付けています。

また、東京精密グループが属する業界は市場変動が大きいため、変動インパクトを吸収できる一定水準の現預金ならびに自己資本を維持することが重要と考えています。現預金水準については投資案件なども含めてキャッシュ・フロー動向や還元のバランスなどを踏まえて総合的に勘案して管理しています。

2023年3月期の1株当たり配当金は235円、配当性向は40.3%となりました。また、翌期にかけて25億円の自己株式を取得しています。

社会全体が大きな変革期にある中、あらゆる場面での活用が浸透し続ける半導体、モノづくりに欠かせない存在である計測機器は、いずれも今後の大きな成長が期待されています。特に半導体産業に関しては世界の多くの国が国策と位置付け、投資強化を図っています。これは大きな成長が期待できると同時に、不測の事態が引き起こされるリスクも内包しているものととらえています。

こうした状況下、いつの時代にあっても最先端技術を駆使した商品を提供することにより企業価値を向上し続けられるように、CFOとして世界的な経済不安の状況においても企業を存続させること、そして成長に資する投資がスムーズに行えるような財務状況を常に維持することを使命として、責務を全うしていきたいと考えています。